Le Credit Score pour les nuls !

Très tôt après notre installation aux USA, nous nous sommes trouvés confrontés à un monstre aux tentacules multiples qui décide de beaucoup de choses pour vous … le Credit Score.

Cette affreuse bête est, en fait, une note qui vous attribuée sur la base de statistiques et qui vous classe en  mauvais, moyen ou bon « emprunteur ».

mauvais, moyen ou bon « emprunteur ».

En disant que nous l’avons découvert, je ne suis pas tout à fait exact.En fait, je connaissais cet « aide à la décision » depuis les années 90, quant je travaillais au Crédit Lyonnais. Sur la base des infos recueillies dans la demande de crédit, l’ordinateur calculait une note et une couleur et en fonction de cette note, j’étais décideur ou non du dossier. Ca nous avait été présenté comme une aide à la décision, mais l’humain devait rester primordial nous disait-on. Mais peu après un nouveau « chef » nous indiqua qu’il nous faudrait dorénavant nous justifier si nous refusions un crédit à un client « vert » …. j’ai quitté cette banque !

25 ans plus tard, voilà que je suis au pays du Credit Score roi ! Ici, beaucoup de choses dépendent de ton crédit score : les abonnements téléphoniques, eau, électricité …. à partir du moment ou tu dois souscrire un service, ton crédit score est consulté.

Pour avoir un crédit score, il faut déjà avoir un Social Security Number (SSN). Malgré le nom, cela n’a rien à voir la Sécurité Sociale telle qu’on l’envisage en France. En fait, le SSN est numéro d’identité à 9 chiffres qui t’est attribué et qui te suit à vie.

Pour avoir un crédit score, il faut déjà avoir un Social Security Number (SSN). Malgré le nom, cela n’a rien à voir la Sécurité Sociale telle qu’on l’envisage en France. En fait, le SSN est numéro d’identité à 9 chiffres qui t’est attribué et qui te suit à vie.

Le hic, c’est que pour avoir un credit score, il faut avoir des crédits …. et pour avoir avoir des crédits, il faut un credit score ….. Bref, le chat se mord bel et bien la queue ! Après quelques temps, on m’a indiqué la solution : demander une « secured credit card », en fait une carte de crédit garantie par un placement. On a donc demandé à la Fifth Third Bank (il semble que Bank of America ait le même système) une carte de crédit de 500$, adossé à un placement de 1000 $. On l’utilise uniquement pour l’essence et tous les mois, on se connecte sur le site de la banque pour faire un paiement correspondant. Il faut surtout faire attention à ne pas avoir de retard car c’est justement pénalisant pour le Credit score.

Dans les discussions entre amis, on se passe des « trucs » pour avoir un bon Credit Score. Récemment, un ami (il se reconnaitra) m’a indiqué avoir entendu un fameux reporter économique expliquer à la radio qu’il faut utiliser 10 à 15 % seulement de l’enveloppe de Crédit pour le score monte le plus vite et le plus haut possible…

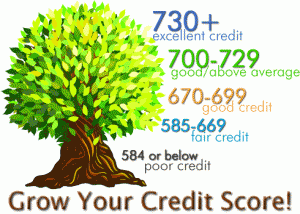

Alors c’est quoi un « bon » credit score ? Le score est calculé par 3 grands acteurs sur ce marché : Equifax, Experian et Transunion sur la base d’infos qu’ils recoivent des banques, des compagnies d’assurance, des société de « Mortgage » (prêt immobiliers)… Le score est un chiffre entre 300 et 850. Un bon score est un score au delà de 800. Le score médian aux USA est de 711 et les scores ont beaucoup baissé suites aux foreclosure (clients qui ne peuvent plus payer leur prêts immobiliers et dont la maison est saisie) des années 2008-2010.

La décision de crédit par une banque ou un organisme financier est beaucoup lié au seul critère de crédit score et de valeur du bien et non au taux d’endettement comme en France. Les décisions sont hyper centralisées. J’ai un jour discuté avec une directrice d’agence bancaire et lui ai expliqué que j’ai fait le même job en France pendant 10 ans. Après discussion, et bien … non, on ne faisait pas du tout le même job. Ici, les responsabilités des décisions sont déshumanisées au maximum. L’impression que ça m’a donné est que travailler dans une banque consiste à savoir remplir correctement de formulaires informatiques et transmettre les réponses de la machine.

Sauf que, les machines quant elle sont mal « réglées », elles s’emballent ! C’est une des causes qui ont entrainées la crise des « subprimes » (définition des subprimes … crédits alloués à des emprunteurs dont le credit score ets inférieur à 640).

Merci Belinda, j’ai encore appris des « trucs » pour augmenter mon credit score ! J’en suis encore à l’étape « Secured Credit Card » mais j’espère que ça va vite changer !!

Article utile et intéressant. Je souhaite simplement précisé qu’un bon credit score se situe au delà de 725 aujourd’hui. entre 725 et 759 c’est une très bon credit score et au delà, il est considéré comme un excellent credit score. (« 760 FICO score marks the low-end of the « excellent » credit category. « Very good » scores run from about 725 to 759″ – source : http://www.bankrate.com/finance/credit-cards/what-s-a-good-credit-score.aspx#ixzz2OfNlyemI) Au delà de 800 vous pouvez généralement emprunter à 0.9% voir 0% pour un véhicule neuf. Meilleur est votre credit score meilleur sera votre taux de crédit.

Les méthodes pour faire augmenter votre credit score sont diverses et variées. Pour les nouveaux venus, ne tentez pas d’obtenir une carte de crédit dès votre arrivée, souscrivez plutôt à une « secured credit card » comme indiqué dans l’article après 1 an, celle-ci se transforme automatiquement en carte de crédit classique.

Dans le même temps financez un bien immobilier ou un véhicule même si c’est pour $1000. En effet, il y a différents types de dettes et celles appelées « Installment »on beaucoup plus de valeur pour faire augmenter votre credit score que les « credit cards » de banques qui ont elles aussi un meilleur impact que les « credits cards » de magasins.

Certains disent qu’il faut utiliser et rembourser tout suite, d’autres conseillent de conserver 10 à 15% de ligne de crédit. Un membre de ma famille n’a jamais conservé aucune balance et même pas utilisé ses cartes de crédits après leurs ouvertures, après 3/4 ans même sans revenus, cette personne s’est vue accorder un credit score de 805 et des lignes de crédits à plus de $15000 sans rien demander. En effet, tous les 6 mois ou tous les ans, les banques réévaluent votre ligne de crédit (aucun impact sur votre credit score mais si vous regardez votre credit report vous verrez ses demandes sans impact de votre organisme financier). L’une de mes lignes de crédit est passée de $500 à $2800 en moins de 3 ans sans aucune demande de ma part. Le maître mot est patience, car si vous faites trop de demandes acceptées ou rejetées elles impactent votre credit score à la baisse.